公司网页折旧年限(公司网页折旧年限怎么算)

作者:admin日期:2024-02-04 08:15:27浏览:53分类:资讯

本文目录一览:

- 1、我企业购进一批软件,请问软件的折旧年限最短是多少年

- 2、2021新准则固定资产使用年限

- 3、电脑的折旧年限是多久

- 4、企业所得税折旧年限规定

- 5、税法规定固定资产折旧年限

- 6、企业怎么确定折旧年限

我企业购进一批软件,请问软件的折旧年限最短是多少年

1、软件的折旧年限最短是2年。一般来讲固定资产可分为八大类,各企业的后勤部门还可根据本企业的具体情况,具体规定各类固定资产如下:房屋和建筑物。

2、市国税局备案后,其折旧或摊销年限可以适当缩短,最短为2年。

3、其折旧或摊销年限可以适当缩短,最短可为2年(含)。

4、一般来说,软件的折旧年限被认定为3年,其中前两年为中性折旧,首年折旧率从20%-30%,次年折旧率从10%-15%,末年折旧率一般为22%-30%,但也可以根据实际情况进行调整。

2021新准则固定资产使用年限

年,汽车折旧年限为4年。除国务院财政税务主管部门另有规定外,房屋及建筑物的固定资产最低折旧年限为20年。飞机、火车、船舶、机器、机械和其他生产设备,为10年;器皿、工具、家具等。

为3年。固定资产应当按月计提折旧。当月增加的固定资产,当月不计提折旧,从下月起计提折旧;当月减少的固定资产,当月仍计提折旧,从下月起不计提折旧。

为4年;(五)电子设备,为3年。具体可从以下几方面来理解。(一)房屋、建筑物的最低折旧年限为20年。

电脑的折旧年限是多久

规定为3年。根据《企业所得税法实施条例》规定,电子设备(包括电脑)的最低折旧年限为3年。这意味着在计算固定资产折旧时,电脑的使用年限至少为3年。

电子设备为3年。作为固定资产的折旧方法,应采用平均寿命法。固定寿命平均法是指固定资产的应计折旧额在预定的使用寿命内平均分配到固定资产的方法。用这种方法计算的每个期间的折旧额是相等的。

从上面看出电子设备折旧年限最少是3年,但你公司可以把折旧时间设置10年,50年,100年。上限没有硬性要求!残值率的话可以看出也没有硬性要求,一般内资企业是5%,外资企业是10%。这是惯例。

到5年。电脑的硬件设备更新换代较快,而且随着使用时间的增长,其性能和价值也会逐渐降低,在计算电脑的折旧时,需要考虑其购买价格、使用时间、硬件更换和升级等因素,因此电脑的折旧年限在3到5年性价比最高。

法律分析:电脑的使用年限是5年。最低折旧年限3年,电脑属于电子设备一类。可以根据企业自身情况适当延长。

按照《企业所得税法实施条例》第六十条对此有明确规定---除国务院财政、税务主管部门另有规定外,电子设备折旧最低年限为3年。所以电脑和打印机都属于电子设备折旧的最低年限为3年。

企业所得税折旧年限规定

1、.所得税法对固定资产的最短折旧年限进行了调整,为保持政策的连续性,也避免实际工作中因企业调整折旧年限出现税务机关不易监控的问题。

2、【答案】:D 本题考查固定资产计算折旧的最低年限。房屋、建筑物最低折旧年限为20年。

3、例如房屋、机器设备和办公家具等一般固定资产折旧年限为20年,而电子设备和车辆等特殊固定资产折旧年限可以缩短至5年或3年。

4、固定资产的残值率为5%,所得税法规定飞机、火车、轮船、机器、机械和其他生产设备,最低折旧年限为10年,飞机、火车、轮船以外的运输工具,最低折旧年限为4年。

税法规定固定资产折旧年限

1、固定资产折旧是企业资产管理中的重要环节,它是指企业在使用过程中,将固定资产原值按照一定比例分摊到每个会计期间的过程。税法规定了固定资产折旧年限,企业在进行固定资产折旧时必须按照规定的年限进行计算。

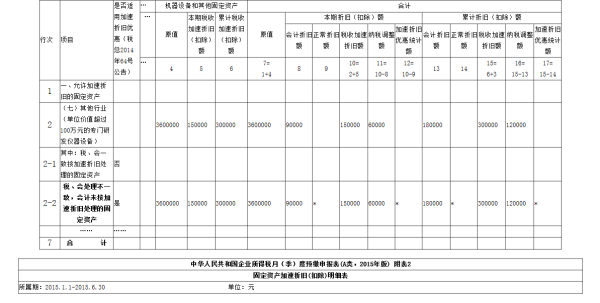

2、对所有行业企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

3、采取缩短折旧年限方法的,最低折旧年限不得低于《企业所得税法实施条例》第六十条规定折旧年限的60%;采取加速折旧方法的,可以采取双倍余额递减法或者年数总和法。

4、根据我国税法规定,不同固定资产折旧年限不同。例如房屋、机器设备和办公家具等一般固定资产折旧年限为20年,而电子设备和车辆等特殊固定资产折旧年限可以缩短至5年或3年。

企业怎么确定折旧年限

1、企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。企业应当根据固定资产的性质和使用情况,合理确定固定资产的预计净残值。

2、(2)按固定资产陈旧系数来确定办公家具折旧年限,可以用(新设备的预计使用年限-已使用的年限)确定剩余的折旧年限。必须有充足的证据证明已经提取折旧的年限才可按尚可使用年限提折旧,否则只能按新设备提折旧。

3、(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

猜你还喜欢

- 06-04 服装设计优秀作品案例分析,服装设计优秀作品案例分析怎么写

- 06-01 服装设计作品集怎么准备,服装设计作品集怎么弄

- 05-31 服装展示新闻稿,服装公司新闻稿

- 05-31 服装介绍范文,服装介绍怎么说

- 05-31 服装设计师翻译成英文,服装设计师翻译成英文怎么说

- 05-29 机械水母设计方案[机械水母设计方案怎么写]

- 05-28 针织鳞片设计方案[针织鳞片设计方案怎么写]

- 05-27 射频器件设计方案[射频器件设计方案怎么写]

- 05-26 钢琴生产设计方案[钢琴生产设计方案怎么写]

- 05-26 大师楼梯设计方案[大师楼梯设计方案怎么写]

- 05-26 橱柜设计方案分享[橱柜设计方案分享怎么写]

- 05-25 悬挂标语设计方案[悬挂标语设计方案怎么写]

- 标签列表

- 最近发表

- 友情链接